DeFi-Guide: SWAPs und Decentralized Exchanges

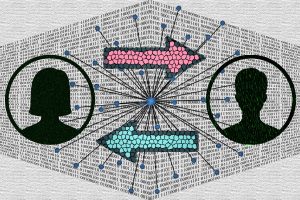

Wenn man sich mit Decentralized Finance beschäftigt, wird man über kurz oder lang auf die Begriffe SWAP und Decentralized Exchanges (kurz: DEX) stoßen – und das zu Recht, denn SWAPs und DEXs haben sich in den vergangenen Jahren zu zentralen Bestandteilen des DeFi-Marktes entwickelt und sind dort nicht mehr wegzudenken. Grund genug sich beide Themen im Rahmen unserer DeFi-Reihe einmal genauer anzuschauen und eine steuerrechtliche Einordnung vorzunehmen. Dieser Artikel gehört zu unserer DeFi-Reihe, in der wir ausgehend von einer allgemeinen Einführung in die Decentralized Finance sukzessive die bisher bekanntesten Anwendungen vorstellen und auf deren steuerrechtliche Behandlung eingehen. 1. Grundlagen des Handels 1.1 Was sind Börsen? Traditionelle Handelsbörsen sind Marktplätze, die Angebot und Nachfrage der Marktteilnehmer zusammenfassen. Dabei ist es unerheblich ob man sich unter einer Börse den typischen Börsensaal voller schreiender und wild gestikulierender Investmentbanker und Anlageberater aus Spielfilmen, die schon modernere Version von Bankern vor einer Vielzahl an Computerbildschirmen oder die heutzutage vermutlich vorherrschende Praxis von K.I. Software, die selbständig nach den vorgegebenen Einstellungen und Parametern im Sekundentakt auf allen Finanzmärkten dieser Welt handelt, vorstellt. Eins haben alle gemein: sie bilden einen Ort an dem Käufer und Verkäufer zusammenkommen und alle denkbaren Assets miteinander handeln. Im Grunde sind Börsen also nichts anderes als der Wochenmarkt auf dem Händler ihre Waren an interessierte Kunden verkaufen. Einigen sich der Verkäufer und der Käufer auf einen Preis für die gewünschte Ware, schließen sie im Anschluss einen Kaufvertrag ab; der Verkäufer erhält das Geld und der Käufer die Ware. An einer Börse ist das Ganze lediglich etwas größer und man kauft dort statt Eiern und Wurst beispielsweise Firmenanteile (Aktien) oder Rohstoffe. 1.2 Centralized Exchanges – CEX So ist es natürlich keine Überraschung, dass dieses jahrhundertealte Konzept auch auf den Kauf und Verkauf von Kryptowährungen angewendet wurde. Die Kryptohandelsplätze, sogenannte Exchanges, bringen Käufer und Verkäufer für den Vertragsabschluss zusammen. Sie sind zentralisiert, werden also von einem Anbieter (z.B. einer Firma oder Organisation) betrieben. Wo liegt das Problem? Um den Handel auf einer zentralisierten Exchange durchzuführen, müssen Kryptoassets zuvor auf ein Kundenkonto bei der Handelsplattform transferiert werden. Die Exchange hält dann die Private Keys (Zugang zu den Kryptoassets) und verwahrt die Kryptowährungen der Kunden treuhänderisch. Der Kunde muss ihr also vertrauen, dass sie seriös arbeitet und sich beispielsweise vor Hackern schützt. Das hat in der Vergangenheit nicht immer geklappt. Neben den legendären Pleiten der Handelsplätze Mt. Gox und Cryptopia (bei denen Kunden Kryptoassets im Wert von Milliarden Euro verloren haben) waren auch die meisten übrigen CEX zumindest von kleinen Vorfällen betroffen. Zentralisierte Exchanges wurden: gehackt manipuliert meldeten Insolvenz an und veruntreuten oder stahlen die Kryptoassets ihrer Kunden Dieses Problem lösen dezentrale Handelsplätze. 1.3 Decentralized Exchanges – DEX 1.3.1 Was ist eine DEX? Dezentrale Exchanges sind autonome dezentrale Anwendungen (sogenannte dApps) und ermöglichen es den Nutzern ihre Assets ohne Einschaltung einer zentralen Entität (third parties wie z.B. eine Exchange/Tauschbörse) zu handeln. Der Handel erfolgt unter Anwendung von Smart Contracts direkt (peer-to-peer) zwischen den Wallets der Nutzer; zumeist durch SWAPs, also den direkten Tausch von Kryptowährungen … DeFi-Guide: SWAPs und Decentralized Exchanges weiterlesen