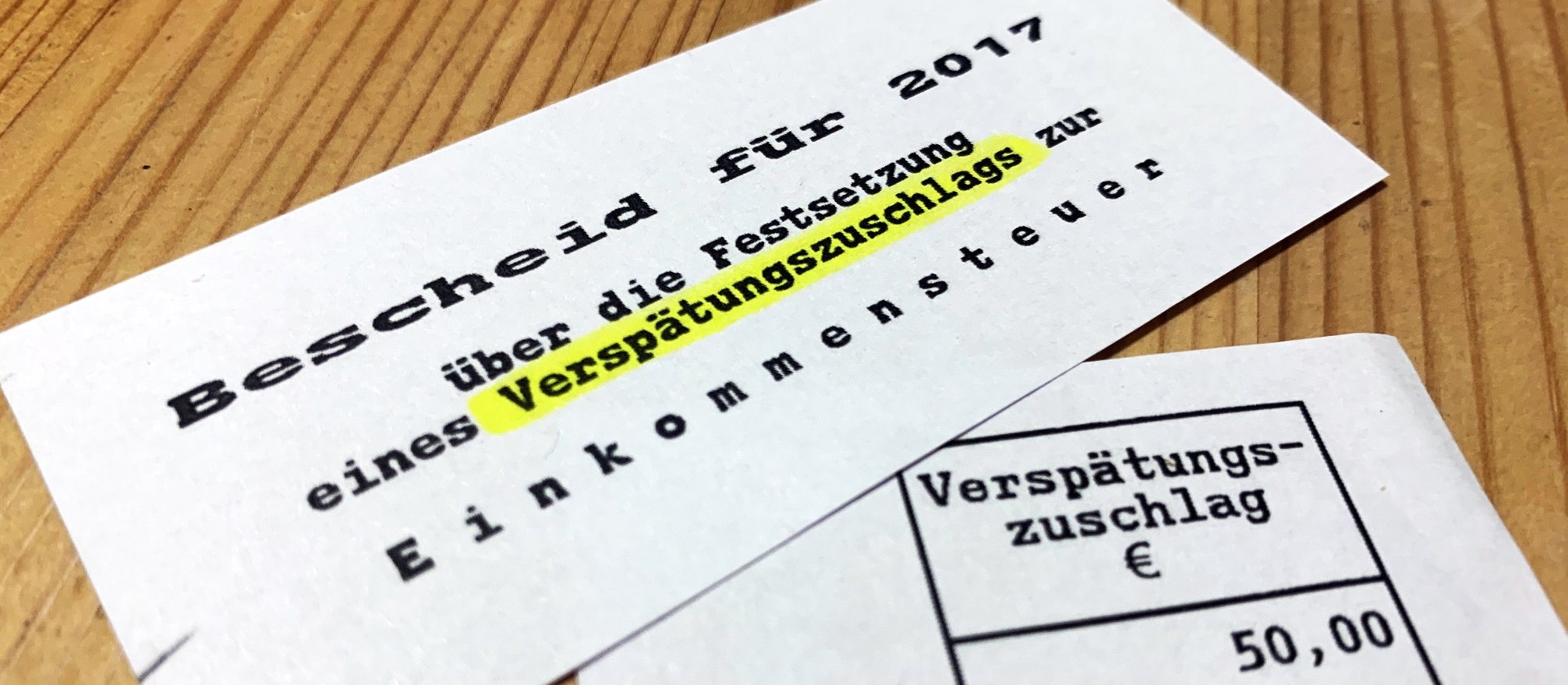

Neben den neu erlassenen Gesetzen zum Jahreswechsel, welche wir Ihnen in unserem Artikel „Gesetzliche Neuregelungen zum Jahreswechsel 2020“ vorgestellt haben, gilt es das Augenmerk auch auf jene Gesetzesänderungen zu richten, die schon seit längerem beschlossen, bisher jedoch noch nicht aktiv in Erscheinung getreten sind. In dieser Rubrik ist freilich die Änderung des § 152 AO (Verspätungszuschlag) anzuführen. Mit diesem konnte man bisher in Kontakt kommen, wenn man seine Steuererklärung nicht oder zu spät abgegeben hat – das ist soweit nichts Neues. Der zuständige Sachbearbeiter im Finanzamt hatte bisher ein Ermessen (§ 5 AO) ob und wie hoch er den Zuschlag festsetzt. Mit dem Gesetz zur Modernisierung des Besteuerungsverfahrens wurde aber eine Regelung zur automatischen Erhebung von Verspätungszuschlägen in § 152 Abs. 2 AO eingeführt. Insofern keine Rückausnahme gemäß § 152 Abs. 3 AO greift (siehe unten), ist ein Verspätungszuschlag für Besteuerungszeitpunkte ab 2018 zwangsläufig festzusetzen, insofern sich eine Steuernachzahlung ergibt. Ein Ermessen des Finanzbeamten besteht insoweit nicht mehr.

kurzer Exkurs:

Warum wir „ab Besteuerungszeitraum 2018“ schreiben, diesen Artikel jedoch erst Anfang 2020 veröffentlichen? Weil der Besteuerungszeitraum 2018 der erste ist, dessen verspätete oder nicht erfolgte Abgabe in den Anwendungsbereich der Neuregelung ab 01.01.2020 fallen kann.

Die Rückausnahmen knüpft der Gesetzgeber in § 152 Abs. 3 AO an folgende Voraussetzungen:

(3) Absatz 2 gilt nicht,

- wenn die Finanzbehörde die Frist für die Abgabe der Steuererklärung nach § 109 verlängert hat oder diese Frist rückwirkend verlängert,

- wenn die Steuer auf null Euro oder auf einen negativen Betrag festgesetzt wird,

- wenn die festgesetzte Steuer die Summe der festgesetzten Vorauszahlungen und der anzurechnenden Steuerabzugsbeträge nicht übersteigt oder

- bei jährlich abzugebenden Lohnsteueranmeldungen.

Fälschlicherweise wurde aus dieser Neuregelung jedoch vereinzelt geschlussfolgert, dass ein Verspätungszuschlag im Falle des Vorliegens einer der in § 152 Abs. 3 Nr. 1-4 AO angeführten Voraussetzungen nicht festgesetzt werden kann. Dies Annahme ist systematisch jedoch nicht korrekt, da Absatz 3 lediglich die Anwendung des Absatzes 2 und damit die automatische Festsetzung von Verspätungszuschlägen (ohne Ermessen) ausschließt. § 152 Abs. 1 AO, der den Finanzbeamten ein Ermessen einräumt, bleibt hiervon jedoch unberührt. Der Sachbearbeiter kann also auch bei Vorliegen eines Tatbestandes nach § 152 Abs. 3 AO im Rahmen seiner Ermessensausübung einen Verspätungszuschlag gemäß § 152 Abs. 1 AO festsetzen.

Im Ergebnis ist anzuraten, die Abgabefristen zukünftig noch stärker in den Fokus des Interesses zu rücken, da die materiell-rechtlichen Erfolgsaussichten hinsichtlich der Einlegung von Rechtsmitteln gegen die automatische Festsetzung nach § 152 Abs. 2 AO sehr eng sind und somit die Herabsetzung von Verspätungszuschlägen in einer Vielzahl von Sachverhalten erheblich erschweren wird.

Die angeführten Erläuterungen haben lediglich informatorischen Charakter, stellen keine Rechts- oder Steuerberatung dar und können diese mitnichten ersetzen. Die Informationen sind abstrakt, beziehen sich ausschließlich auf das deutsche Recht und entsprechen dem Rechtsstand des Beitragserstellungsdatums. Für eine konkrete Beratung wird diesseitig die Konsultation eines Rechtsanwalts oder Steuerberaters empfohlen.